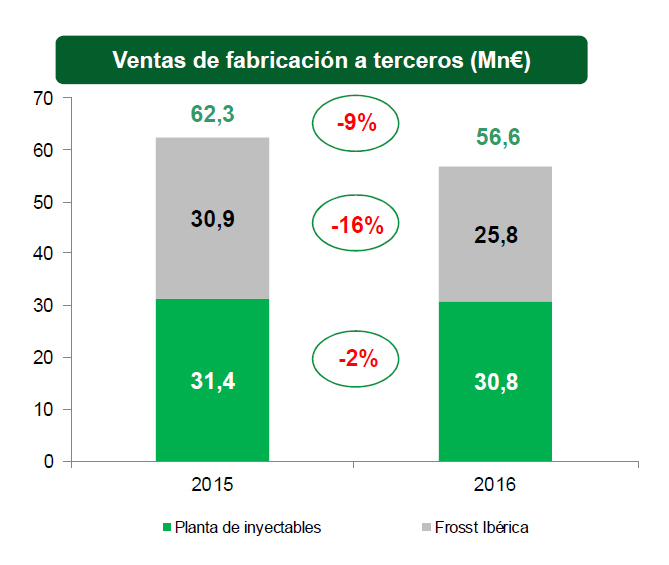

En los últimos días, Rovi ha presentado su informe referido al ejercicio 2016, en el que se muestra una caída del 9% en las ventas de fabricación a terceros. El total de estas ventas se sitúa en los 56,6 millones de euros, frente a los 62,3 millones registrados en 2015, un descenso producido por la reducción en 5,1 millones de euros de los ingresos procedentes e la planta de Frosst Ibérica.

Éstos facturaron 25,8 millones de euros el pasado año, un 16% menos como consecuencia de una menor producción para MSD tras el vencimiento del contrato inicial con dicha compañía el 31 de marzo de 2015. Esta caída se suma a la registrada por la planta de inyectables, que facturó 0,6 millones de euros menos que en 2015.

Fuente: Rovi

Exxiv y Thymanax se resienten

Otro de los parámetros en los que se ha resentido Rovi durante 2016 ha sido en el de las ventas de uno de sus principales productos: Exxiv, un fármaco antiinflamatorio indicado para mitigar el dolor provocado por dolencias como la artrosis o la artritis reumatoide. Según el documento presentado por la compañía liderada por la familia López-Belmonte, las ventas de este medicamento se redujeron un 9% hasta los 5,4 millones de euros, «principalmente por la desaceleración del mercado de los COX-2», o inhibidores de la ciclooxigenasa 2, que son antiinflamatorios no esteroideos.

Tampoco han ido bien las ventas de Thymanax, un producto lanzado hace ya casi siete años indicado para tratar la depresión mayor que en 2014 sufrió el azote de la Agencia Española de Medicamentos y Productos Sanitarios (Aemps). Desde el organismo oficial se alertó de que este fármaco de Rovi generaba cierta toxicidad hepática en algunos perfiles de pacientes. En el ejercicio 2016 sus ingresos disminuyeron un 26% hasta los 7,6 millones de euros.

Recorte de 550 millones

El resto de productos estrella de la marca han registrado crecimientos a lo largo del pasado ejercicio. Bemiparina, para el tratamiento de la trombosis, ha liderado ese aumento con un 6% más de ventas, rozando los 80 millones de euros. Absorcol, Vytorin y Orvatez, los tres para el control del colesterol, superaron los 33,5 millones de euros, un 38% más que en 2015. Mientras, Medicebran y Medikinet, indicados para el tratamiento del TDAH y comercializados en exclusiva por Rovi en España, aumentaron sus ventas un 2% hasta los 7,6 millones de euros.

Los ingresos de Corlentor (para regular la frecuencia cardiaca) aumentaron un 3%, hasta alcanzar los 13,8 millones de euros, y los de Volutsa (para problemas urinarios) se duplicaron hasta rozar los 7 millones de euros. Por otra parte, las ventas de agentes de contraste y otros productos hospitalarios aumentaron un 6%, hasta los 27,9 millones de euros.

En general, tanto los ingresos operativos como los ingresos totales de Rovi aumentaron un 8%, superando en ambos casos los 265 millones de euros. El Ebitda se incrementó un 24%, quedándose a las puertas de los 40 millones de euros, y el beneficio neto superó los 26 millones, con un incremento del 32% con respecto a 2015.

Rovi tiene nuevos productos en cartera con los que prevee seguir creciendo a lo largo de 2017. Eso sí, la compañía ha advertido en su informe que para este año se espera un nuevo ajuste de 550 millones de euros en el gasto farmacéutico del Sistema Nacional de Salud, según el Plan Presupuestario enviado por el Gobierno español a la Comisión Europea. Por otra parte, el pronóstico de Quintiles IMS apunta a una tasa de crecimiento cero para el sector durante el periodo 2017-2020. Dos puntos que han obligado a las compañías del sector como Rovi a replantear sus estrategias para evitar que les pase factura.